朋友们,房产大利好来了!能买房了吗?

上周,财政部提出最近会有楼市相关税收政策。

不到一周的时间,三部共同发布了《关于促进房地产市场平稳健康发展有关税收政策的公告》,速度是真的快!

分别降低了契税、增值税,整体算下来,力度还是挺大的。

今天就和大家聊一聊此次政策实施的目的,对楼市有哪些影响?

以及房子后续价格会上涨吗?当下房子是否还具备投资属性呢?

政策分析

此次降税的具体内容,相信大家已经了解了,详细可以看下面这张图。

契税方面,只要面积在140平以下的,降至1%;140平以上的首套契税降为1.5%,二套降为2%。

算下来,优惠力度最大的一线城市140平以下的二套房了,直接下降了2%。

其他情况,也会相应降低0.5-1%左右。对于单价高的房子,还算是省了不少钱的。

再看增值税方面,以前在一线城市买二手“非普通住宅”,即使房子已经满了两年,也必须交增值税。

虽说是卖家出,但实际上多数都转嫁给买家。

现在,将不再区分普通或非普通住宅,并且满2年即可免征增值税。

这样两个加起来,对于一线城市动辄上百万的房子来说,至少要省下十几万。

总结下来,这次利好,优惠力度最大的,就是140平附近的二手改善房。

回到重点,为何这次政策会如此之快,以及目的是什么?

归根到底,还是为了稳住楼市。

说起来今年对于楼市,每隔一两个月就释放一次利好。

比如取消限购,降低首付比例,降低存量贷款利率等等,针对住房刚需和置换人群。

确实短期内成交量会有所回升,特别是一线城市北上广深,效果最为明显。

以上海为例,十月份二手房交易量达到2.4万套。

当前这种情况,势必要乘势追击的。

而各种货币政策调控空间所剩无几,只能通过降低税率,这种财政政策来推动楼市止跌回稳。

看下来减税力度以及影响还是比较广泛的,其中属北上广深的二手房力度最大。

最终目的呢,就是想以一线城市作为根基,带动全国楼市的回暖。

那是不是意味着,后续房市价格会上涨呢?

我觉得这个定论还有言之过早,毕竟房子啥行情,从上到下,大家都知道。

当前最重要的任务是止跌回稳。

目前来看,政策逐一落实,房子的行情只是逐渐被稳住而已,想要再步入上涨行情,可能还需要一段的时间。

毕竟依托政策只是起到短暂的效果,真正能带来逆转的,除利好政策外,基本面还是流动性和经济。

现在我们看到流动性起来了,至少交易量有。

那么下一步,要等到环境变好,大家愿意去消费,房子才能起来。

毕竟房子透支的是未来二三十年的预期,不可能靠单一政策就逆转的。

所以我对房子的行情结论不变,还是需要一阵子的缓和期。

大城市,好地段的优质房产,依旧有持有的价值。

其余城市,不是稀缺房产,可以再观望一下。

下面呢,我就和大家分享下,我得出这样看法的原因。看看其他国家,在低利率、房价下滑的时代,资产配置上有什么变化。

资产配置的逻辑——房产转向金融资产

我以几个都处过低利率时代的国家作为对比。

先以日本为例。判定下,对我们房地产市场有什么启示。

在1990年之前,日本视房产为神话,对此有信仰。

所以呢老百姓,会把2/3的资产,都投之于房产中。

后面呢,随着房价暴跌,这一比例呢就出现显著的下滑。

比如我找了下,日本不同年份,资产配置比例的对比。

1994年,日本家庭大部分投资,还是在房产上。

而到了2021年,房产就只占20%左右了。

随着上升的,是存款、保险,这两个品类,也都占据了较高的比例。

这里面,有一个需要补充的要素。

就是在1991年开始,日本央行为应对经济困境,开启了大幅度的降息。

让日本国债利率,在四年内,从百分之六点几,降至零点一附近,直接开启了零利率时代。

而且这个利率一持续呢,就是近三十年。

最近几年,日本加息,让很多30岁以下的年轻人颇为震惊。

因为他们生平第一次见到存款利息有回报,虽不多,但至少是正收益。

那为啥利率降至零,日本的家庭还选择存钱呢?

一方面是当时日本处于资产荒,把钱留住比投资还赚。

另一方面,是日本当时处在低通胀、通缩的状态。

什么商品,价格都趋于降价。以房产为首的,价格下跌。

这个时候,买了就是亏。不买立省好几成,那还不如把钱攒着,等房价跌下来再买。

这是日本的情况,我们再来看下,其他国家,比如美国,房产在家庭整体资产的占比。

以2019年为例,imtoken钱包美国房地产占20%多,金融资产则要占到70%。

而我们呢,则正好反过来,房产要占到70%以上,绝对的大头。

在低利率时期,2007-2015年这个阶段。

美国的房价持续下降,导致房地产在家庭配置占比,也持续下滑。

从2007年的30.5%逐渐下降,到2014年降至24%。

当房价快速下滑的时候,相应的,人们就会把这笔资金,投资到金融资产。

就是存款、债券、股票或保险中。

只是不同国家,国情和经济环境不同,由此大家具体投的品类不同。

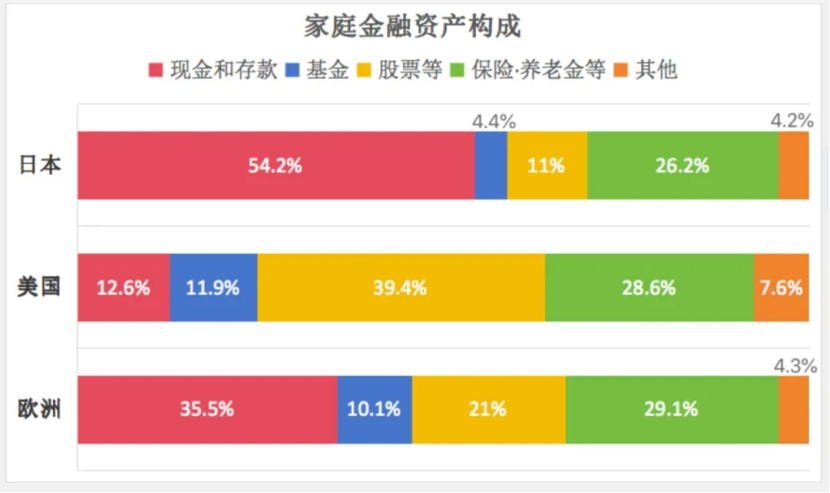

比如我举日本、美国还有欧洲为例。

其中日本老百姓还是偏重于稳健类型的资产,大部分都会放到存款、保险中,这部分要超过8成;

欧美呢,则偏重于股票基金,投资风格比较激进。

但无论怎么配置,一个明显的感觉就是:随着房价降低,利率走低,国外普遍会把房产换成金融资产,是大势所趋的。

那房产为何会被抛弃,不再视为优质资产了呢?

最根本的就是,房子如果不增值的话,不能像其他资产那样,无需持有成本,房子的持有成本还是挺高的。

比如说,我们把钱存进银行,就算是利率比较低的话,也不会产生维护费,还是能赚钱的。

但房子可不一样,是真真切切的实在维护和持有成本的。

给大家算一下,如果我们额外有一套房,持有成本到底有多高。

首先呢,买入房子的话,可能涉及到贷款的费用。

比如说,100万的房子,就算只贷30万。

那按照3.4%的贷款利率,贷30万,需要还47.9万,利息就多了17万多。

房子不涨不跌的前提下,都需要如此高的成本,若房子跌个20%,那来回就快搭进去一半了。

更不必说,购房过程中呢,还要付额外的费用。

比如中介费、税费(虽降了,但还是有1%契税),装修费等等。这些都是房子实际产生的费用。

100万的房子,这些附加的费用,加起来15万都算少的了。

而房子作为实体资产,维护的费用也是不容忽视的。

比如说,很多朋友买完房子,是用于出租的。

毕竟房子闲置挺亏,租出去呢,能定期赚一笔现金。

租房的话,不同城市会有较大的差异,但租售比基本上都在2%左右。

就是100万的房子,每年租金在2万。

当然,这是理想情况下,不考虑租金下降、空置等情况。

在租的同时,也不可避免的出现折旧,折旧费用必须考虑。

按照每年2%折旧来算,租金都未必能赚回折旧。

这笔钱,若不买房,就算存银行,只能1%的利息,那也是净赚,不会出现房子这种,额外付出维护、持有成本。

更不用考虑,若出租的时候,要面临空置啊、房租降价这些杂七杂八的外界影响。

以上我说的逻辑,都建立在房价下行周期,用房子投资,房子产生的额外持有成本,这都是真实存在的。

之前房子之所以被视为红利,最重要的是,除房子的居住价值外,附带了很多额外的价值。

比如说当地户口、生活便利,学校等等。

但现在,当区域红利没那么稀缺,而房子供需关系改变以后,房子真实行情出现,我们就必须考虑, 房子的持有成本。

毕竟,现在这个阶段,房子作为金融工具,它的流动性,真的是挺差的。

想要把房子卖出去的变现难度,绝对要远超其他金融资产。

诸如股票、基金、黄金这些,即便亏钱但不影响流动性。

但房子不同,买不买房,并不单纯看他的外观,要实地看房,这一周期,就被无形中拉长了。

以上种种便是我觉得,房产现阶段,不具备投资价值。

我们可以依照其他国家的经验,逐渐把房产转变为金融资产。

具体资产占比呢,要根据自己的风险偏好配置。

对于多数人,我其实都建议参照日本国民的资产配置,就是稳健类拉满,定存、国债、保险,占大头,额外再考虑基金、股票、黄金等等。

如果对于楼市,或是此次利好政策还有哪些想法,也可以留言,我们互相交流,大家周末愉快哈~